「Why?ジャパニーズピーポー!」

でおなじみのお笑い芸人「厚切りジェイソン」ことジェイソン・デイヴィット・ダニエルソンさんが、満を持して「お金の増やし方」つまり「資産形成」について語る本が出版され話題を呼んでいます。その名も「ジェイソン流お金の増やし方」です。

この記事は「ジェイソン流お金の増やし方」の要約です。

なぜお笑い芸人が資産形成の本を書いたのか

ジェイソンさんは、日本では「Why?ジャパニーズピーポー!」の持ちネタで有名なお笑い芸人であるという認識が強いですが、実は超優秀なビジネスパーソンです。

17歳の子に飛び級で大学に進学しただけでなく、新卒で入社したのはアメリカの超大手企業GE(ゼネラル・エレクトリック)です。組織に依存するのではなく自分の市場価値を上げるためにGEを辞めて、日本のITベンチャー企業に転職するという道を選んでいます。いまでは役員のポジションで会社を運営する立場です。そのかたわら、お笑い芸人として成功も収めているというのが全体像です。

投資を始めたのは新卒入社したGEの制度がきっかけだそうです。日本でいうところの確定拠出年金のように給料の何割かを資産運用するため会社で決められたファンドや自社株に投資をする機会があったとのこと。それからずっと投資を続けているので投資歴は15年になるとのことです。

投資の世界では鉄則である

- まずは支出をとことん見直す

- 積立NISAやiDeCoといったような税金を回避できる制度を活用

- 米インデックスファンドの投資信託に

淡々と長期間積み立てる

といったような、一般人でも確実に成果を出すことができる資産形成のテクニックを、厚切りジェイソンさんならではの語り口で解説してくれているのが特徴的な一冊です。ジェイソンさんはNHKの英語学習番組にレギュラーで出演されていることもあり親しみやすいイメージも定着しています。

お金を増やすための4ステップ

「ジェイソン流お金の増やし方」は以下の4つのチャプターで構成されています。

- Why?お金を増やしたいのにどうして何もしないの?

- お金を増やすための最初の第一歩は支出を減らす

- ジェイソン流お金を増やす10の方法

- 資産形成は自分の人生を手に入れる手段

チャプター1:Why?お金を増やしたいのにどうして何もしないの?

私はこのチャプターのキモはマネーリテラシーの重要性です。

実際に投資に至るまでの準備段階として、「貯金」と「投資」と「投機」の違いや、「単利と複利」の違いといったような、最低限のマネーリテラシーを学ぶことの重要性が説明されています。

そもそもメガバンクと言えど普通預金の金利はたったの0.001%です。金利が高めだと言われているネット銀行ですら金利は0.01~0.02%くらい。つまりネット銀行に100万円を1年間預けても、たった100円しか増えません。だからこそ税金を差し引いても長期で考えれば年間平均4~5%の金利が見込める投資をオススメしています。

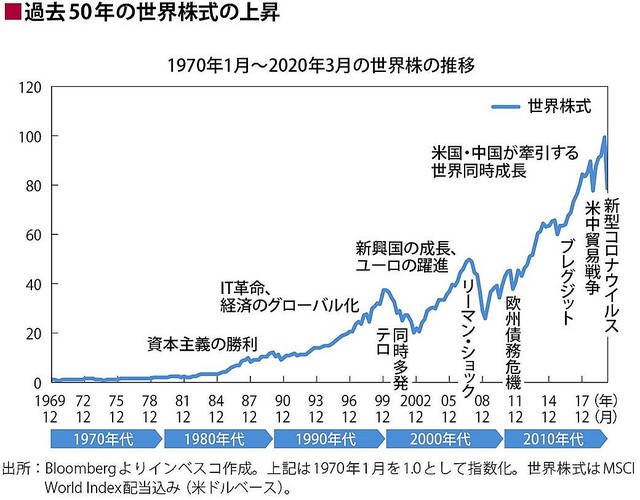

銀行にお金を預けておけば、額面上お金は減りません。しかし、世界の資本主義市場は成長し続けていているためそれにともない経済が成長しているのであれば物価も上昇するはずです。物価が上がるのに銀行にあるお金が増えないのでは、相対的にお金が減っていることになります。

このように「自分が持っているお金の額面」だけでなく、「金利」や「預金と投資の違い」を知ることで何もしないことのリスクに気づかせてくれるチャプターになっています。

チャプター2:お金を増やすための最初の第一歩は支出を減らす

私はこのチャプターのキモを支出を減らすことの重要性だととらえました。

ジェイソンさんはかなりの節約家なようで、12個の超具体的な節約術を紹介してます。

とはいえ、中には

- 2リットルのペットボトルに家で作ったインスタントコーヒーを入れて持ち歩く

- 10~15キロくらいは平気で歩いて移動する

- 洋服や靴は基本買わずにおさがり(テレビ出演の衣装をもらう)

といったような、「修行ですか?」と思えるような内容も含まれています。普通の人が取り組もうとしたらハードルが高すぎて継続するのが難しいんじゃないかなと思います。ジェイソンさんにはお笑い芸人という側面もあるので、自分の書籍のオリジナリティを打ち出すためにあえて書いたのかなという印象を受けました。

一般的な感覚で無理なく取り組める支出の見直し術としては

- 飲み会には基本行かない

- サブスクリプションサービスは見直す

- 家族がお金に対して同じ価値観を持つ

あたりがとても参考になります。

飲み会には基本行かない

飲み会に行くと、お金だけでなく時間も失います。

大きなプロジェクトの打ち上げとか、人生でプラスになるような出会いの場であれば飲み会も悪くはないですが、いつものメンバーでいつもの話題を延々繰り返し続けるような生産性のない飲み会が習慣化しているのであれば、見直すことをオススメします。

サブスクリプションサービスは見直す

Amazonプライムやネットフリックスを代表とする、いわゆる「月額課金サービス」を利用している人は多いと思います。低額で充実したコンテンツを利用できるから人気ですよね。とはいえ、そのサービスは本当に使いたいサービスでしょうか?月額でコストがかかっているから、サービスを利用するというような逆転現象が起きてないでしょうか。

あと、サブスクはどんどん月額料金が値上げになっていくことが予想されます。サブスクのサービスがありきの生活をしていると、月額料金がグンと値上がりしたときに家計の支出を圧迫することになります。サブスクは本当に必要なサービスだけにしましょう。

サブスクに関してはこちらの記事もオススメです。

家族がお金に対して同じ価値観を持つ

実は支出を把握して最適化することでハードルが高いのが「家族がお金に対して同じ価値観を持つ」という人は多いかもしれません。ジェイソンさんも

ある夫婦がいたとして、もし一方が資産形成をしたくて節約を心掛けているのに、もう片方が節約を気にしないで使いまくっていたら、資産なんて増やせるわけがないよね。

引用『ジェイソン流 お金の増やし方』

と言っています。私は妻と共働きで4歳の娘を育てていますが、数年前に資産形成に取り組むまでは完全にサイフを別々で管理していました。お互いの収入は何となく知っているけど、全体では毎月どのくらい使ってて、家族として資産がいくらあるのかは把握できていませんでした。

いまとなってはマネーフォワードですべ手の口座を一括把握し、生活防衛資金(毎月の支出の3か月分)以外は投資に回すことができています。この状況が実現できたのは、私と妻の間でお金に対する同じ価値観を持つことができたことが大きいと実感しています。ジェイソンさんが力説する通りですね。

チャプター3:ジェイソン流お金を増やす10の方法

このチャプターのキモは「投資をするならインデックスファンドに「長期・分散・積立」投資をするだけ」という点です。ジェイソンさんの投資法はとてもシンプルで

米国株のインデックスファンドに定期的にコツコツとお金を入れていくだけ。つまり投資信託しかしていない。とのことです。いちいち市場や株価を気にしていない。入金して、ただ待つだけ。ちなみに私の投資スタイルも全く同じです。

投資の世界に暴落はつきものなのです。投資をするとなるとついつい暴落を「回避」か「利用」したいという心理が働きますが、実際問題、いつ暴落が起きるのかを予測するのは不可能に近いです。「長期・分散・積立」投資なら、暴落を回避するのではなく「吸収」できる可能性が非常に高いです。

世界株式の市場はインパクトのある出来事のたびに株価が暴落していますが、長期的にみるとずっと成長しています。「長期・分散・積立」とは世界株式全体に投資することそのものなので、一時的な暴落も「吸収」できます。

「長期・分散・積立」投資は、やり方がとてもシンプルな反面、自分の中に「この投資方法で大丈夫だ」という軸が一本しっかり通っていることが重要です。この軸は「知識」の上に成り立ちます。「長期・分散・積立」という投資スタイルにたいして自分の軸がないと、ことあるごとに「やっぱりやり方を変えたほうが・・・」と迷ってしまうことになります。そのため、

- アクティブファンドといインデックス(パッシブファンド)の違い

- 値動きを気にしなくてもいい定額積立(ドルコスト平均法)の良さ

- 長期分散投資をすることによる暴落との上手な付き合い方

- ゴールドや原油や不動産や個別株のような魅力的な商品の避け方

といったような「長期・分散・積立」の投資スタイルの良さを伝える内容が満載のチャプターになっています。投資のスタイルが決まったら、あとは商品を購入するだけです。

とはいえまず重要なのは日々の生活をストレスなく送ること。そこでジェイソンさんは

3か月暮らせる現金は絶対残して、生活費を覗いた収入はすべて投資に回す

というシンプルなルールを提案してくれています。ここでもやはり、「家計の支出を把握しておく」ことの重要性が効いてきますね、」

さて、「長期・分散・積立」投資を続けていくための軸が自分の中でしっかりとできて、支出を把握し3か月暮らせるだけの現金が確保できたら、あとはもう投資を始めるだけです。

ジェイソンさんの本では投資するなら絶対に手数料が安いネット証券にすべきだと言っていて、中でもご自身が使っている楽天証券で「楽天VIT」という商品を買う手順が画像付きで解説されています。

※画像はこの記事を書いた2022年2月2日の情報です

チャプター4:資産形成は自分の人生を手に入れる手段

この本を読んで一番刺さったことは。

ジェイソンさんは本の中で繰り返し「お金は目的ではなく自分を含め家族を幸せにする手段だ。」と語っています。

「家族を幸せにするために金を稼ぐのではなく。

マネーリテラシーを得て、支出を最適化し、投資の始め方と続け方を知る。ここまでであればチャプター3までで完結しています。ジェイソンさんが「HOW TO」だけではなく、「WHY」つまり「なぜ」投資をするのかを考えることの重要性を伝えたかったのがチャプター4なのではないかと思います。

投資によってお金を増やすことは人生の目的ではないはずです。目的を達成するためにお金が必要であり、お金を増やすための最適な手段がジェイソンさんにとっては「長期・分散・積立」投資だったのでしょう。

人生とは自己実現です。自己実現のためにお金が必要であれば「長期・分散・積立」投資は強力な味方になります。「長期・分散・積立」投資が目的になってしまわないよう、ジェイソンさんの「お金は目的ではなく自分を含め家族を幸せにする手段だ。」という言葉を心にとどめておきたいです。

まとめ

Why?ジャパニーズピーポー!でおなじみの厚切りジェイソンさんが書いた「ジェイソン流お金の増やし方」を要約しました。

シンプルに

- まずは支出をとことん見直す

- 積立NISAやiDeCoといったような税金を回避できる制度を活用

- 米インデックスファンドの投資信託に

淡々と長期間積み立てる

という話なのですが、ジェイソンさんならではの語り口で書かれているためとても読み易いです。

全部で4つのチャプターから構成されています。

- Why?お金を増やしたいのにどうして何もしないの?

- お金を増やすための最初の第一歩は支出を減らす

- ジェイソン流お金を増やす10の方法

- 資産形成は自分の人生を手に入れる手段

1から3まではお金に対する知識を学び投資を始めるまでの「HOW TO」になっています。投資を始めるまでならチャプター3までで完結していますが、この本の一番大事なのはチャプター4「資産形成は自分の人生を手に入れる手段」ではないかと思います。

資産形成に限らず、何に対しても手段と目的が入れ替わってしまわないよう気を付けたいものです。

コメント